Первая криптовалюта столкнулась с возобновившимся макроэкономическим давлением после публикации свежего отчета о занятости в США. Данные указали на более сильный рынок труда, чем ожидали аналитики. Это привело к росту доходности казначейских облигаций и снижению вероятности скорого смягчения политики Федеральной резервной системы (ФРС).

Экономика США создала 130 000 новых рабочих мест в январе. Этот показатель почти вдвое превысил консенсус-прогнозы экспертов. В то же время уровень безработицы снизился до 4,3%. Такая динамика свидетельствует о сохраняющейся устойчивости рынка труда.

Содержание:

Сильная статистика откладывает ожидания по ставке

Участники рынка рассчитывали на потенциальное снижение процентных ставок в ближайшие месяцы. Инвесторы опасались замедления экономического роста. Тем не менее устойчивый рынок труда снижает срочность смягчения денежно-кредитной политики.

Следовательно, инвесторы пересмотрели свои ожидания относительно действий регулятора. Долговые рынки отреагировали мгновенно. Доходность 10-летних казначейских облигаций США подскочила к уровню 4,2%. Показатель вырос на несколько базисных пунктов сразу после выхода отчета. Доходность двухлетних облигаций также пошла вверх, отражая снижение вероятности скорых изменений ставки.

Более высокие показатели доходности ужесточают финансовые условия. Они увеличивают стоимость заимствований во всей экономике. Кроме того, повышается ставка дисконтирования, используемая для оценки рисковых инструментов.

Почему рост доходности давит на котировки

Биткоин крайне чувствителен к условиям ликвидности. Когда доходность казначейских облигаций растет, капитал обычно перетекает в более безопасные активы. Инвесторы предпочитают государственные облигации, которые начинают приносить гарантированный доход.

Параллельно с этим рост доходности часто сопровождается укреплением доллара. Более сильная национальная валюта США снижает глобальную ликвидность. В результате спекулятивные активы становятся менее привлекательными для вложений.

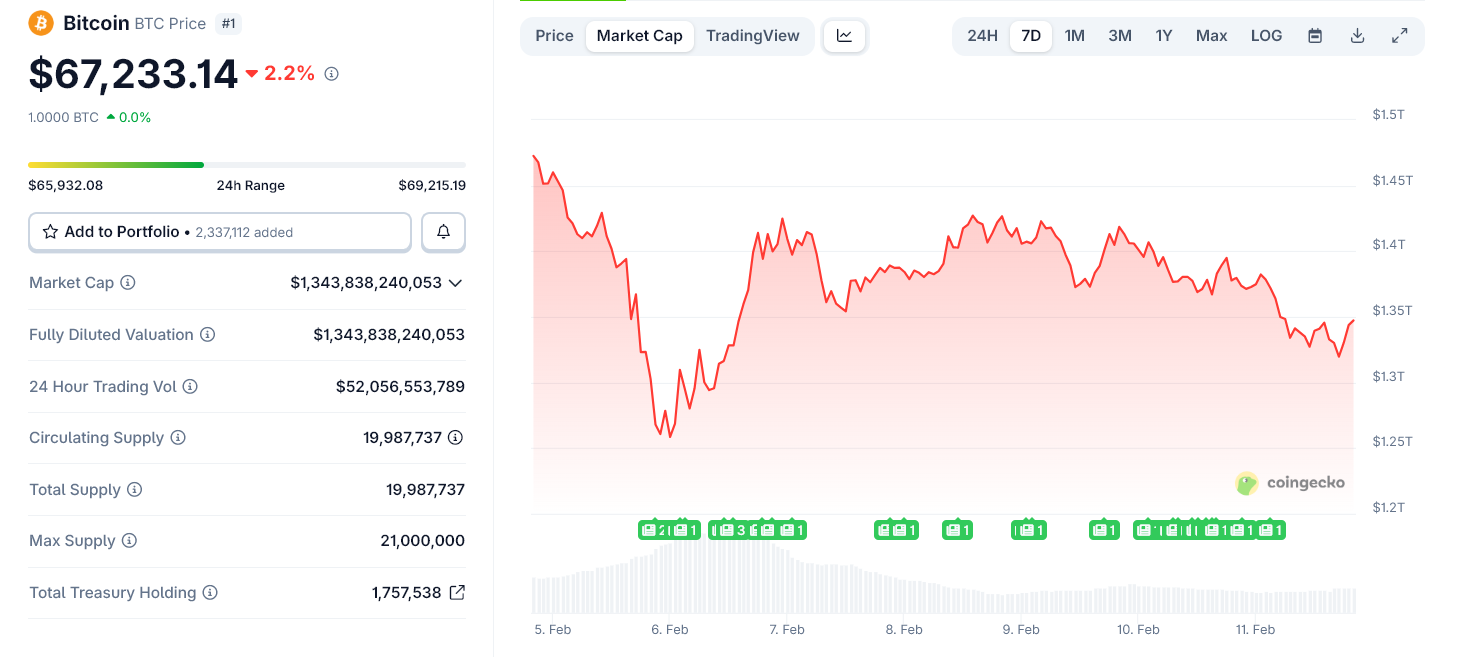

Цена биткоина за последнюю неделю. Источник: CoinGecko

Цена биткоина за последнюю неделю. Источник: CoinGecko

Такая комбинация факторов создает встречный ветер для криптовалютных рынков. Ранее на этой неделе биткоин ненадолго стабилизировался около уровня $70 000. Однако новые данные по занятости повышают риск возобновления волатильности. Ликвидность останется ограниченной без четкого сигнала о готовности ФРС смягчить политику.

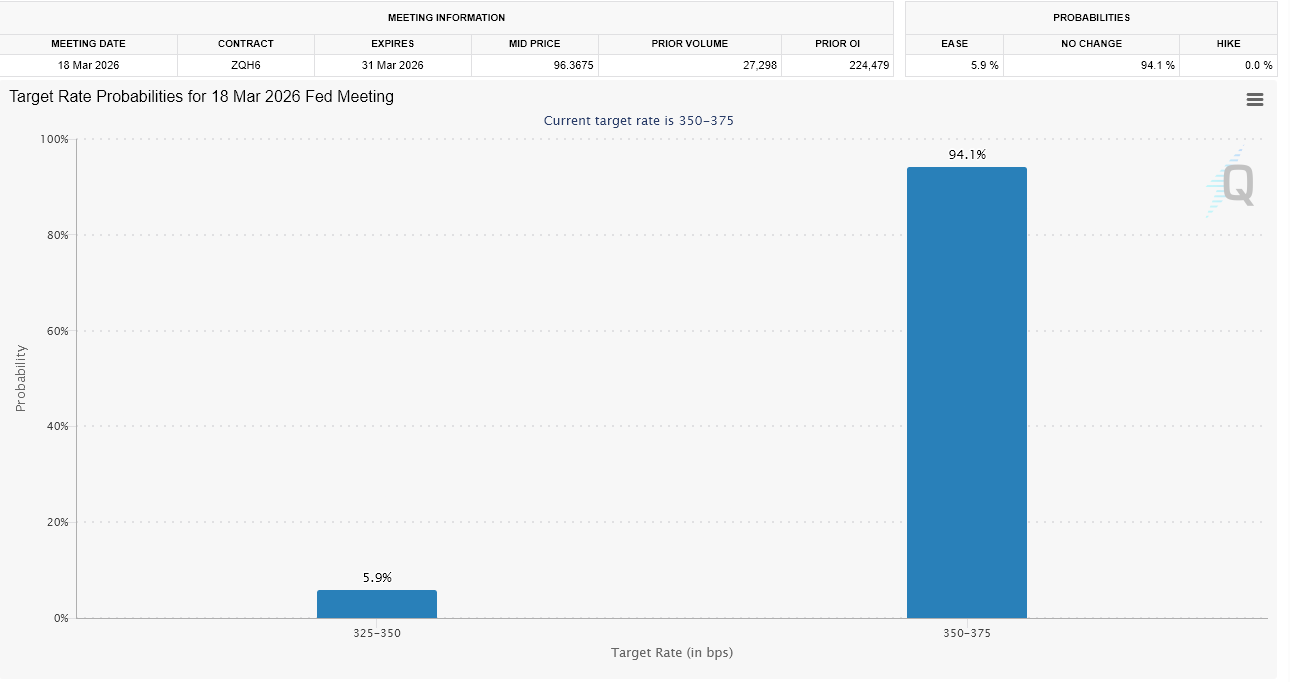

Специалист по криптоинвестициям в 21Shares Дэвид Эрнандес прокомментировал ситуацию для издания BeInCrypto. По его словам, для биткоина этот отчет создает краткосрочные препятствия. Превышение прогнозов такого масштаба снижает вероятность снижения ставки в марте. Это подкрепляет сценарий паузы ФРС в диапазоне 3,50–3,75%.

Эксперт добавил, что катализатор в виде дешевых денег, необходимый рисковым активам для устойчивого восстановления, отодвигается на более поздний срок. Эрнандес ожидает укрепления доллара и переоценки доходности в сторону повышения. Оба эти фактора будут удерживать курс BTC в узком диапазоне в ближайшее время.

Рыночная структура усиливает макроэкономический стресс

Недавнее падение показало, насколько биткоин стал зависим от макроэкономических изменений. Крупные потоки в ETF, институциональные хеджирования и торговля с плечом могут резко усиливать движение рынка на фоне ужесточения финансовых условий.

Укрепление рынка труда не значит, что биткоин обязательно подешевеет. Но оно убирает один из главных драйверов роста — ожидания более мягкой денежно-кредитной политики.

«В ближайшее время биткоин выглядит сдержанно. Главная отметка — $65 000. Если итог отчета окажется временным, а экономика не начнет ускоряться, у ФРС впоследствии может появиться повод для снижения ставки. Когда это произойдет, ограниченное предложение биткоина снова сыграет ключевую роль. Сегодняшние сильные данные могут отложить рост, но не отменяют долгосрочный позитивный сценарий», — считает Эрнандес.

Вероятность снижения ставки ФРС в марте 2026 года. Источник: CME FedWatch

Вероятность снижения ставки ФРС в марте 2026 года. Источник: CME FedWatch

Выводы и ключевые итоги

Свежий отчет по рынку труда в США укрепил ожидания длительного периода высоких ставок.

Для биткоина это не смертельно — просто ограничивает потенциал для устойчивого роста.

Пока ликвидность не улучшится или доходности не снизятся, общая макроэкономическая обстановка становится для крипторынка скорее настороженной, а не поддерживающей.

Источник: cryptonews.net

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  USDC

USDC  Solana

Solana  TRON

TRON  Lido Staked Ether

Lido Staked Ether  Figure Heloc

Figure Heloc  Dogecoin

Dogecoin  WhiteBIT Coin

WhiteBIT Coin  Bitcoin Cash

Bitcoin Cash  Cardano

Cardano  USDS

USDS  Wrapped stETH

Wrapped stETH  LEO Token

LEO Token  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Binance Bridged USDT (BNB Smart Chain)

Binance Bridged USDT (BNB Smart Chain)  Canton

Canton  Monero

Monero  Chainlink

Chainlink  USD1

USD1  Wrapped eETH

Wrapped eETH  Stellar

Stellar  Dai

Dai  sUSDS

sUSDS  Litecoin

Litecoin  PayPal USD

PayPal USD  Hedera

Hedera  Coinbase Wrapped BTC

Coinbase Wrapped BTC  Zcash

Zcash  Avalanche

Avalanche  Shiba Inu

Shiba Inu  WETH

WETH  Sui

Sui  Toncoin

Toncoin  Rain

Rain  USDT0

USDT0  Cronos

Cronos  World Liberty Financial

World Liberty Financial  Tether Gold

Tether Gold  MemeCore

MemeCore  PAX Gold

PAX Gold  Polkadot

Polkadot  Uniswap

Uniswap  Ethena Staked USDe

Ethena Staked USDe  Mantle

Mantle  BlackRock USD Institutional Digital Liquidity Fund

BlackRock USD Institutional Digital Liquidity Fund  Aster

Aster  Falcon USD

Falcon USD  Aave

Aave  Bitget Token

Bitget Token  Circle USYC

Circle USYC  Global Dollar

Global Dollar  OKB

OKB  HTX DAO

HTX DAO  Pepe

Pepe  syrupUSDC

syrupUSDC  Ripple USD

Ripple USD  Sky

Sky  Bittensor

Bittensor  BFUSD

BFUSD  Internet Computer

Internet Computer  Ethereum Classic

Ethereum Classic  NEAR Protocol

NEAR Protocol  Pi Network

Pi Network  Ondo

Ondo  Pump.fun

Pump.fun  Gate

Gate  Worldcoin

Worldcoin  KuCoin

KuCoin  Superstate Short Duration U.S. Government Securities Fund (USTB)

Superstate Short Duration U.S. Government Securities Fund (USTB)  Jupiter Perpetuals Liquidity Provider Token

Jupiter Perpetuals Liquidity Provider Token  POL (ex-MATIC)

POL (ex-MATIC)  USDD

USDD  Quant

Quant  Cosmos Hub

Cosmos Hub  Ethena

Ethena  Jito Staked SOL

Jito Staked SOL  Midnight

Midnight  USDtb

USDtb  NEXO

NEXO  Binance-Peg WETH

Binance-Peg WETH  Algorand

Algorand  Rocket Pool ETH

Rocket Pool ETH  Official Trump

Official Trump  Binance Bridged USDC (BNB Smart Chain)

Binance Bridged USDC (BNB Smart Chain)  Janus Henderson Anemoy AAA CLO Fund

Janus Henderson Anemoy AAA CLO Fund  Spiko EU T-Bills Money Market Fund

Spiko EU T-Bills Money Market Fund  Wrapped BNB

Wrapped BNB  Function FBTC

Function FBTC